- >

- Aula Fiscal Navarra

- >

- Educación cívico-tributaria

EDUCACION CÍVICO TRIBUTARIA

1. La Educación Cívico-Tributaria

2. ¿Para qué son los impuestos?

3. ¿Quién paga los impuestos?

4. ¿Quién recauda los impuestos? Régimen Foral de Navarra. Convenio Económico

5. ¿Qué impuestos hay?

6. Presupuestos Generales de Navarra

7. Hacienda Foral de Navarra

Fuente: Portal de Educación Cívico Tributaria AEAT y elaboración propia de Hacienda Foral de Navarra.

1. La Educación Cívico-Tributaria

La Educación Cívico-Tributaria tiene como objetivo primordial transmitir valores y actitudes favorables a la responsabilidad fiscal y contrarios a las conductas defraudadoras. Por ello, su finalidad no es tanto facilitar contenidos académicos como contenidos cívicos.

La Educación Cívico-Tributaria ha de tratarse como un tema de responsabilidad ciudadana que se traduce en asumir las obligaciones tributarias fundamentalmente por dos motivos:

- porque lo manda la ley

- porque se trata de un deber cívico

Es importante además poner de relieve qué efectos tiene el incumplimiento de estas obligaciones sobre el individuo y sobre la sociedad.

De este modo, la Educación Cívico-Tributaria debe ser una educación en valores para el desarrollo de una ciudadanía activa y responsable. Para que niños y niñas y adolescentes puedan:

- Identificar los distintos bienes y servicios públicos.

- Conocer el valor económico y la repercusión social de los bienes y servicios públicos.

- Reconocer las diversas fuentes de financiación de los bienes y servicios públicos, especialmente las tributarias.

- Conocer que existe una correlación entre el gasto público y el ingreso público (el Presupuesto público).

- Interiorizar las actitudes de respeto por lo que es público y, por tanto, financiado con el esfuerzo de todos y utilizado en beneficio común.

- Asimilar la responsabilidad fiscal como uno de los valores sobre los que se organiza la convivencia social en una cultura democrática, identificando el cumplimiento de las obligaciones tributarias con un deber cívico.

- Comprender que la fiscalidad, en su doble vertiente de ingresos y gastos públicos, es uno de los ámbitos donde se hacen operativos los valores de justicia, equidad y solidaridad en una sociedad democrática.

- En Navarra, además, es importante conocer y asimilar qué es el Convenio Económico y qué supone pertenecer a un régimen fiscal foral.

La Educación Cívico-Tributaria pretende, por tanto, proporcionar al sector más joven de la ciudadanía unos esquemas conceptuales sobre la responsabilidad fiscal que les ayuden a incorporarse a su rol de contribuyentes con una conciencia clara de lo que es un comportamiento lógico y racional en una sociedad democrática. La formación de una verdadera conciencia fiscal consiste en asumir que, por encima de opciones y modelos fiscales concretos, cambiantes como es previsible en toda sociedad dinámica, existe una serie de criterios justificativos de la financiación solidaria de las necesidades públicas y comunes.

2. ¿Para qué son los impuestos?

Una parte de las necesidades que experimentan las personas puede satisfacerse de forma individual con los propios recursos. Pero hay otras necesidades cuya satisfacción individualizada no resulta posible sino que es preciso atenderlas de forma colectiva, aunando esfuerzos mediante la aportación por parte de cada persona de una porción de sus ingresos.

Esa aportación se hace fundamentalmente mediante el pago de impuestos, con el fin de constituir lo que podríamos denominar un fondo común con el que cubrir el coste de los bienes y servicios públicos, es decir, los que se dirigen a satisfacer esas necesidades que cada persona no puede cubrir por sí sola.

Los impuestos son necesarios para financiar el gasto público.

En definitiva, se recauda para gastar y se gasta para conseguir una meta común de mayor desarrollo económico y bienestar social.

El tema de los impuestos pone en juego la práctica de los valores y el compromiso con los demás y en particular con el espacio común. La obligación de cumplir con las normas tributarias, es una cuestión ética y legal, que indica el precio que pagamos para vivir en sociedad.

Estas contribuciones son las que permiten la existencia y el funcionamiento de todos los servicios públicos a los que tenemos acceso: hospitales, escuelas, plazas, calles asfaltadas, policía, etc…. Todas estas cosas son tan cotidianas que las perdemos de vista, pero sólo son posibles gracias al pago de impuestos.

3. ¿Quién paga los impuestos?

Los impuestos son unas cantidades de dinero que los ciudadanos y las ciudadanas, obligados por ley, pagan para que el Estado y el resto de administraciones públicas, y en nuestro caso, la Comunidad Foral, dispongan de los recursos suficientes con los que financiar los gastos públicos.

Artículo 31 Constitución Española: «Todos contribuirán al sostenimiento de los gastos públicos de acuerdo con su capacidad económica mediante un sistema tributario justo inspirado en los principios de igualdad y progresividad que, en ningún caso, tendrá alcance confiscatorio».

Todas las personas sin excepción tienen que contribuir a financiar los gastos públicos mediante el pago de los impuestos en la forma establecida por las leyes. Pero no todas han de contribuir en la misma proporción, porque no todas disponen de los mismos recursos económicos.

El principio de igualdad determina que las personas con igual capacidad económica han de pagar la misma cantidad de impuestos y que las personas con distinta capacidad económica han de pagar distinta cantidad de impuestos. Así, la Constitución determina que, en el sistema tributario español, quienes más dinero tengan deberán aportar más euros al fondo común para el pago de los bienes y servicios públicos (principio de progresividad). Aunque con ciertos límites, porque también la Constitución exige que el sistema tributario no lleve la aplicación del principio de progresividad tan lejos que mediante los impuestos, pueda amenazar la capacidad económica de los contribuyentes (alcance confiscatorio).

La capacidad económica de cada ciudadano o ciudadana se manifiesta de distintas formas, a través de la riqueza que posee, los ingresos que obtiene o a través de los distintos consumos que hace.

Se considera que la posesión del patrimonio, la obtención de rentas, la adquisición de una herencia o una donación, la compra de mercancías son hechos representativos de capacidad económica, también llamada «capacidad contributiva», porque, en función de ella, realizan los contribuyentes sus aportaciones tributarias a la Hacienda Foral.

La capacidad económica es un indicador de la capacidad contributiva, porque demuestra lo que una persona puede y debe pagar en concepto de impuestos.

Los impuestos hacen posible la financiación de las necesidades comunes, es decir son el «precio» que se paga por los bienes y servicios públicos. Además, los impuestos permiten que exista una mayor igualdad de renta y riqueza entre la ciudadanía. Esto es lo que se conoce como función redistributiva de los impuestos.

Todas las personas tienen derecho a beneficiarse por igual de los bienes y servicios públicos (por ejemplo, las autovías), independientemente de que hayan pagado más o menos impuestos, porque tengan mayor o menor capacidad económica. E incluso, en determinados casos (por ejemplo, servicios sociales, seguro de desempleo) sólo pueden beneficiarse de estas prestaciones públicas, los ciudadanos o ciudadanas con una capacidad económica menor. Por eso, se dice que el gasto público cumple también una función redistributiva. Existe, por tanto, una transferencia de recursos de las personas que más capacidad económica tienen a las que menos.

Desde este punto de vista, el pago de los impuestos tiene un sentido ético mucho más amplio que el simple acatamiento de una obligación legal. No se trata, por tanto, de un mero intercambio de bienes y servicios comprados al precio del pago de los impuestos. Se trata de conseguir la igualdad de oportunidades para el pleno ejercicio de los derechos políticos, económicos y sociales por parte de la ciudadanía. Con los impuestos, en definitiva, se contribuye a hacer realidad los principios de justicia y equidad mediante las aportaciones solidarias que la Comunidad Foral exige a todas las personas.

El fraude fiscal se produce porque no se pagan los impuestos que corresponden y también puede producirse por la vía del gasto público cuando se abusa de los bienes y servicios públicos, o cuando se utilizan mal o se destrozan.

Cuando cumplimos somos consecuentes con nuestros valores y con los de toda la sociedad. Y cuando se incumple cabe preguntarse: ¿no se actúa según una visión egoísta y antisocial? ¿No se ejerce una competencia desleal con todos los demás que se esfuerzan por cumplir?

4. ¿Quién recauda los impuestos? Régimen Foral de Navarra. Convenio Económico

La Constitución Española se refiere al sistema de financiación de las Comunidades Autónomas en los artículos 156 a 158. Asimismo, reconoce las especialidades de los territorios forales y de Canarias.

En España existen dos modelos de financiación de las Comunidades Autónomas: el régimen común y el régimen foral.

En el régimen foral, que es el que corresponde a Navarra, el sistema de financiación se caracteriza porque la Comunidad Foral tiene potestad para mantener, establecer y regular su régimen tributario. Ello implica que la exacción, gestión, liquidación, recaudación e inspección de la mayoría de los impuestos estatales (actualmente todos, excepto los derechos de importación y los gravámenes a la importación en los Impuestos Especiales y en el Impuesto sobre el Valor Añadido) corresponde a Navarra.

Todo ello se realiza a través de la Hacienda Foral de Navarra, organismo autónomo, con personalidad jurídica propia y plena capacidad de obrar para el cumplimiento de sus fines.

Es importante resaltar que la Hacienda Foral de Navarra no está integrada ni depende de la Agencia Estatal de Administración Tributaria, sino que desarrolla su actividad bajo la superior planificación, dirección y tutela del titular del Departamento de Hacienda y Política Financiera del Gobierno de Navarra.

La recaudación de los impuestos la realiza la Comunidad Foral, a través de la Hacienda Foral de Navarra, y luego contribuye a la financiación de las cargas generales del Estado no asumidas, a través de una cantidad denominada «aportación».

Desde el punto de vista financiero, la Ley Orgánica de Reintegración y Amejoramiento del Régimen Foral de Navarra, establece que las relaciones de orden tributario y financiero entre la Comunidad Foral de Navarra y el Estado vendrán reguladas por el sistema de Convenio Económico.

La aportación económica se fija cada cinco años y se actualiza anualmente mediante la aplicación al importe fijado en el año base de un índice de actualización. Dicho índice es el incremento de la recaudación líquida obtenida por el Estado en tributos convenidos desde el año base hasta el año cálculo.

El ingreso de la aportación de Navarra se produce al final de cada trimestre.

El vigente Convenio Económico fue aprobado por la Ley 28/1990.

En las comunidades autónomas de régimen común es la Hacienda estatal la que recauda los tributos para, después, distribuir una parte de la cuantía ingresada a cada región -a través de transferencias y cesiones en la recaudación de ciertos impuestos- para sufragar sus gastos.

La Agencia Estatal de Administración Tributaria es un organismo del Estado dependiente del Ministerio de Hacienda y Administraciones Públicas, que gestiona el sistema tributario estatal y aduanero.

5. ¿Qué impuestos hay?

Son diversas las clasificaciones que pueden hacerse de los impuestos, pero la más conocida y utilizada es la que distingue entre impuestos directos e impuestos indirectos.

Son impuestos directos los que se aplican sobre una manifestación directa o inmediata de la capacidad económica: la posesión de un patrimonio y la obtención de una renta.

Son impuestos indirectos, por el contrario, los que se aplican sobre una manifestación indirecta o mediata de la capacidad económica: la circulación de la riqueza, bien por actos de consumo o bien por actos de transmisión.

En definitiva, los impuestos directos gravan la riqueza en sí misma, mientras que los indirectos gravan la utilización de esa riqueza.

Siguiendo esta clasificación, los principales impuestos actualmente existentes en Navarra son los siguientes (los textos normativos que se citan a continuación están disponibles en la web de la Hacienda Foral de Navarra):

Impuestos directos:

- Impuesto sobre la Renta de las Personas Físicas (Decreto Foral Legislativo 4/2008, de 2 de junio por el que se aprueba el Texto Refundido del Impuesto sobre la Renta de las Personas físicas).

- Impuesto sobre Sociedades (Ley Foral 26/2016, de 28 de diciembre del Impuesto sobre Sociedades). Este impuesto recae sobre el beneficio que obtienen en su actividad las empresas (sociedades). Concretamente, se aplica sobre el beneficio neto, es decir, de los ingresos que obtiene cada empresa a los que se restan los gastos que han sido necesarios para su obtención.

- Impuesto sobre Sucesiones y Donaciones (Decreto Foral Legislativo 250/2002, de 16 de diciembre, por el que se aprueba el Texto Refundido del Impuesto sobre Sucesiones y Donaciones). El impuesto sobre Sucesiones y Donaciones se paga por las personas cuando reciben dinero u otros bienes de forma gratuita, es decir, sin que se trate de una contraprestación por un trabajo o servicio que hayan realizado o por un dinero o una cosa que hayan entregado a cambio. Se incluyen aquí tanto los casos en que lo que se recibe es una herencia o legado de una persona fallecida (adquisiciones “mortis causa”) como los casos en que lo que se recibe es una donación efectuada por una persona viva (adquisiciones “inter vivos”).

- Impuesto sobre el Patrimonio (Ley Foral 13/1992, de 19 de noviembre, del Impuesto sobre el Patrimonio). Grava la riqueza de las personas a 31 de diciembre.

Impuestos indirectos:

- Impuesto sobre el Valor Añadido (Ley Foral 19/1992, de 30 de diciembre, del Impuesto sobre el Valor Añadido).

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (Decreto Foral legislativo 129/1999, de 26 de abril, por el que se aprueba el Texto Refundido del impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos documentados). Este impuesto tiene un ámbito de aplicación muy amplio y se subdivide en varias modalidades. Muy resumidamente, puede decirse que se aplica a las transmisiones (compraventas) de todo tipo de bienes y derechos, a determinadas operaciones que realizan las empresas y a actos que se tienen que documentar oficialmente (escritura de una casa y otros documentos notariales). La persona que tiene que pagar el impuesto es el adquirente (comprador), no el que transmite el bien o derecho (vendedor).

- Impuestos Especiales (Ley 20/1992, de 30 de diciembre, de Impuestos especiales). Estos impuestos solamente los pagan las personas que compran o consumen determinados bienes: Alcohol y bebidas alcohólicas. Matriculación de medios de transporte.

- También existen los Impuestos sobre Hidrocarburos y sobre el Tabaco que Navarra no ha regulado expresamente, por lo que se aplica la normativa estatal. Su razón de ser, aparte de su gran capacidad recaudatoria, reside en la consideración de que el consumo de esos bienes genera costes sociales. Pensemos en los costes sanitarios por abuso del alcohol o del tabaco y en la contaminación atmosférica de los coches y del uso de los hidrocarburos en general.

Además de los anteriores, hay que tener en cuenta la existencia de impuestos locales, que se exigen por los Ayuntamientos. Los más importantes son el Impuesto sobre Bienes Inmuebles, el Impuesto sobre Actividades Económicas, y el Impuesto sobre Vehículos de Tracción Mecánica.

6. Presupuestos Generales de Navarra

Los Presupuestos Generales de Navarra recogen la totalidad de ingresos y gastos de las instituciones públicas de Navarra, previstos para cada año. A propuesta del Gobierno de Navarra se aprueban por el Parlamento de Navarra mediante Ley Foral 20/2020, de 29 de diciembre, de Presupuestos Generales de Navarra para el año 2021, publicado en el BON nº 304 del 31 de diciembre de 2020.

Sobre los Presupuestos Generales de Navarra ver ¿Cómo y en Qué gasta el Gobierno de Navarra tus impuestos?

7. Hacienda Foral de Navarra

Como ya se ha señalado, en Navarra es la Hacienda Foral de Navarra el organismo encargado de la recaudación de los impuestos.

La Hacienda Foral de Navarra es un organismo autónomo, con personalidad jurídica propia y plena capacidad de obrar para el cumplimiento de sus fines, que, bajo la superior planificación, dirección y tutela del titular del Departamento de Hacienda y Política Financiera ejercerá, conforme a la legislación vigente, las competencias atribuidas a dicho Departamento en la gestión, inspección y recaudación de los tributos e ingresos de derecho público cuya titularidad corresponde a la Comunidad Foral.

Organización de la Hacienda Foral de Navarra

Los órganos de dirección de la Hacienda Foral de Navarra son el Consejo de Gobierno y el Director Gerente. La Hacienda Foral de Navarra se estructura en siguientes unidades orgánicas, que dependen directamente de la Dirección-Gerencia:

- Servicio de Convenio Económico y Planificación Financiera.

- Servicio de Desarrollo Normativo y Asesoramiento Jurídico.

- Servicio de Sistemas de Información Tributaria.

- Servicio de Gestión de los Impuestos sobre la Renta de las Personas Físicas y sobre el Patrimonio.

- Servicio de Gestión Tributaria.

- Servicio de Inspección Tributaria.

- Servicio de Recaudación.

- Servicio de Riqueza Territorial y Tributos Patrimoniales.

- Servicio de Asistencia e Información al Contribuyente.

- Sección de Administración.

Además de en Pamplona, hay oficinas territoriales de Hacienda de Navarra en Tudela, Estella, Tafalla y Santesteban.

Funcionamiento de la Hacienda Foral de Navarra

Este apartado pretende divulgar el funcionamiento de la Hacienda Foral de Navarra. Se intenta mantener el rigor en la nomenclatura y en la descripción de procedimientos pero se prima la claridad a la precisión si es necesario, por lo que conviene acudir a las fuentes de normativa tributaria para tener una información más rigurosa.

Se expone en primer lugar en qué consiste el “ciclo de vida de un impuesto” que nos ayudará a entender unos pocos términos técnicos imprescindibles.

Seguidamente se describe de una forma sencilla los principales procesos con los que la Hacienda Foral de Navarra lleva a cabo su labor, fundamentalmente supervisando el “ciclo de vida” anterior.

A) Ciclo de vida de un Impuesto

Como es sabido los impuestos nacen como consecuencia de la legislación que cada administración redacta en función de su potestad normativa. En Navarra dicha capacidad normativa está regulada en el Convenio Económico de Navarra con el Estado.

Hecho Imponible

Es todo suceso de carácter económico sujeto a imposición tributaria.

La lógica de creación de los impuestos en los estados modernos se basa en el concepto de capacidad contributiva de las personas y las empresas, de forma que determinadas actuaciones económicas dan lugar a un Hecho Imponible. Se considera que la obtención de rentas, la posesión del patrimonio, la adquisición de una herencia o la compra de mercancías son hechos representativos de capacidad económica, porque demuestra lo que la ciudadanía puede y debe pagar en concepto de impuestos. Quien tiene mayor capacidad económica, tiene mayor capacidad contributiva (y viceversa).

La división típica de los Impuestos en directos e indirectos, se basa en el tipo de hecho imponible. Los referidos a la capacidad económica por la obtención de ingresos se denominan directos (IRPF), mientras que los indirectos tienen relación con indicadores de la capacidad de gasto (IVA).

Devengo

Señala el momento en que, realizado el hecho imponible, nace la obligación de contribuir.

Hay dos formas de instrumentar este momento, mediante declaraciones periódicas y no periódicas.

En el primer caso se acumulan el conjunto de hechos imponibles ocurridos en un periodo impositivo (por ejemplo un ejercicio natural) y se determina un plazo en el que se puede declarar todos los hechos imponibles en un solo acto. En este caso el devengo suele ser el último día del periodo. ( en IRPF, por ejemplo el 31 de diciembre)

En las declaraciones no periódicas (por ejemplo el impuesto de matriculación, en la compra de un vehículo), el devengo se produce en el momento en que se realiza el hecho imponible.

Declaración o Autoliquidación

La administración habilita dos formas de informar sobre la realización de hechos imponibles:

Mediante declaración, en la que el contribuyente informa de lo ocurrido, y deja en manos de Hacienda la determinación de la cuantía a ingresar o devolver. Este ha sido el método tradicional de gestión de los impuestos pero en los últimos años se ha quedado como un método residual por la importancia que ha adquirido la autoliquidación.

Mediante la autoliquidación, el contribuyente dispone de normas y guías que le ayudan a calcular en la propia liquidación la cuantía a pagar o a devolver, de forma que en su caso pueda realizar en el mismo trámite la presentación y el pago de la declaración.

Revisión e Inspección

Una vez presentada la declaración o la autoliquidación, Hacienda pasa a realizar los cálculos necesarios para la liquidación, en el primer caso, o a revisar si los cálculos son correctos, en el segundo.

Las partidas principales que forman el contenido económico de una declaración-autoliquidación son:

- La Base Imponible: Resultado neto de cuantificar los hechos imponibles.

- La Cuota Integra: El tanto por ciento de impuesto que corresponde a esos hechos.

- Las Deducciones: Importes que la administración permite descontar de la cuota íntegra.

- La Cuota Líquida: Es el impuesto neto que corresponde a la declaración-autoliquidación.

- La Deuda Tributaria: Es la cifra que finalmente se debe ingresar a favor de la administración o que se tiene derecho a percibir si resulta negativa. Si no ha habido retenciones o pagos anticipados a cuenta del impuesto, la Deuda Tributaria corresponderá con la Cuota Líquida. Es en caso contrario cuando la Deuda Tributaria puede resultar negativa en función de las retenciones y pagos a cuenta.

Hay dos tipos fundamentales de revisión:

- Gestión: en este caso se comprueba las cifras en función de los justificantes aportados en la declaración y mediante cruces con otras informaciones.

- Inspección: este sistema de revisión tiene su propio procedimiento muy controlado y formalizado que habilita a determinado personal de Hacienda a investigar y comprobar los libros contables, instalaciones y cualquier documento relacionados con la actividad que haya originado los hechos imponibles investigados.

Pago o devolución

Una vez determinada la cuantía el contribuyente debe ingresar el importe resultante en cuentas a favor de Hacienda, excepto que resulte a devolver en cuyo caso recibirá los importes mediante el procedimiento habilitado al efecto.

Recursos

Los contribuyentes tienen distintas vías para discrepar de los importes determinados por Hacienda, acudiendo a la propia oficina gestora del Impuesto, a un organismo del propio Gobierno pero independiente de Hacienda como es el Tribunal Ecómico Administrativo Foral de Navarra o a la autoridad judicial mediante el procedimiento contencioso-administrativo.

Archivo

En este punto termina el procedimiento administrativo tributario a espera de la prescripción definitiva de las actuaciones que se produce por el transcurso de 4 años sin trámite por parte del contribuyente o de Hacienda.

B) Procesos de la HTN

«Corresponde al organismo autónomo la aplicación del sistema tributario de la Hacienda Pública de Navarra. A tal efecto, es responsable de coordinar adecuadamente todos los elementos personales, materiales y técnicos para lograr una correcta y eficaz gestión y recaudación de los tributos, con el objetivo de alcanzar un escrupuloso y general cumplimiento de la normativa fiscal, sin menoscabo de la seguridad jurídica del contribuyente, con minimización de la presión fiscal indirecta que la referida normativa origina. Para ello, la Hacienda Foral de Navarra realizará cuantas actividades contribuyan al cumplimiento de esos fines.” (Decreto Foral 300/2019, de 6 de noviembre, por el que se aprueban los Estatutos del Organismo Autónomo Hacienda Foral de Navarra.)

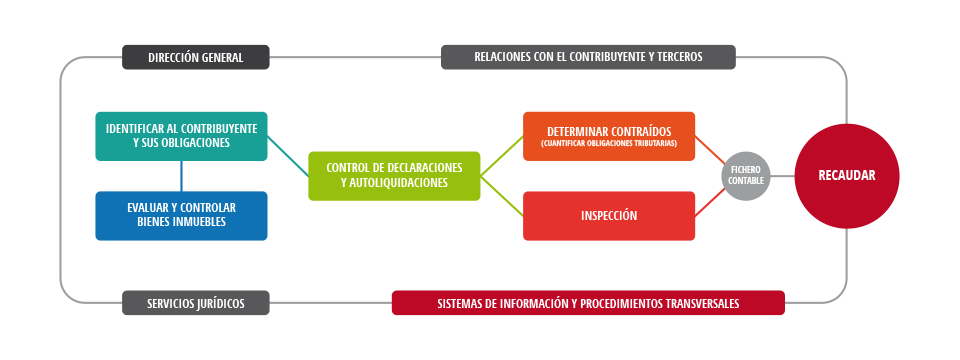

DIAGRAMA DE PROCESOS FUNCIONALES

Podemos dividir estos procesos en dos grandes grupos: procesos de control tributario y procesos operativos:

B.1) Procesos de control tributario

Observando el diagrama de procesos se ve que determinados procesos siguen de forma paralela el propio ciclo de vida de un impuesto desde una función fiscalizadora del mismo. A estos los podemos denominar “procesos tributarios”.

Control de declaraciones y autoliquidaciones

Consiste en varias labores relacionadas con recepción y control de declaraciones y autoliquidaciones.

- Recepción de declaraciones informativas y otro tipo de información que prepare los sistemas de información para validar la información no económica y comprobar los datos económicos que posteriormente se recibirá en las autoliquidaciones.

- Ayudar al contribuyente a preparar sus declaraciones mediante envíos de propuestas (declaraciones pre-rellenadas), ayudas “in situ” mediante recursos especiales en campañas, entrega de aplicaciones informáticas de generación de declaraciones, etc.

- Recepción de autoliquidaciones y comprobación de la información no económica (personas que intervienen en la declaración, características de actividades económicas, etc.)

- Requerir una vez pasado el plazo, la falta de presentación de declaraciones a los contribuyentes según los censos que controlan las obligaciones tributarias.

Determinar contraídos (cuantificar obligaciones tributarias) e Inspección

Este proceso funcional abarca dos subprocesos que tienen una regulación y funcionamiento claramente diferenciados aunque ambos persiguen el mismo objetivo: comprobar los datos económicos presentes en las declaraciones y autoliquidaciones y, en su caso, generar las liquidaciones necesarias que corrijan las incorrecciones detectadas.

- En “Gestión” (se llama así internamente el conjunto de unidades orgánicas que liquidan y que no son Inspección), se controlan las declaraciones cruzando su información con los propios justificantes presentados y con las bases de datos existentes en Hacienda. Se trabaja habitualmente por lotes y mediante un fuerte apoyo informático ya que los cálculos complejos y las relaciones entre datos son un componente importante de la revisión económica.

- En Inspección el control se practica habitualmente de forma individualizada y global, es decir, todos los impuestos no prescritos de un contribuyente, con el fin de regularizar su situación tributaria. El ámbito de actuación de los actuarios es mucho más amplio que en gestión, y se puede acceder a toda la documentación relacionada con información tributaria obrante en la sede del contribuyente o en manos de terceros, así como comprobar personalmente los procedimientos de obtención de los ingresos, realización de hechos imponibles, documentación contable, etc.

Recaudar

En el proceso de recaudación debemos diferenciar tres procedimientos principales.

- Devoluciones. En las autoliquidaciones y liquidaciones en las que el resultado sea “a devolver”, Recaudación se encarga de realizar los pagos correspondientes, o las compensaciones con deudas pendientes del contribuyente si existieran.

- Recaudación en periodo voluntario. En las autoliquidaciones y liquidaciones en las que el resultado sea “a pagar”, se habilita en cada impuesto un plazo de pago, y recaudación debe comprobar el correcto cuadre entre los contraídos (deudas) y los pagos. Durante ese periodo recaudación puede también conceder aplazamientos y fraccionamientos en el pago en condiciones reglamentariamente establecidas.

- Si transcurrido el plazo habilitado para el pago, éste no se realiza, Recaudación inicia el procedimiento de apremio. Un procedimiento muy riguroso y tasado que permite a Hacienda embargar y, en su caso, disponer de cuentas y subastar bienes suficientes para cubrir el pago de las deudas tributarias.

Recursos

En el supuesto de que el contribuyente disienta de los cálculos revisado y argumente mediante recurso su demanda, el órgano que haya liquidado tiene la potestad de modificar la liquidaciones revisadas o defender su postura manteniendo la liquidación practicada.

Si el contribuyente recurre en alzada el asunto es resuelto por un órgano independiente de Hacienda, el Tribunal Económico Administrativo Foral de Navarra; en este caso las unidades de gestión e Inspección actuarán informando en defensa de la posición de Hacienda.

B.2) Procesos Operativos

Son los necesarios para llevar adelante los procesos tributarios:

Dirección General

Se encarga de la dirección, gestión y organización interna de las actividades y órganos de la Hacienda Foral de Navarra.

Servicios jurídicos

Redactan las propuestas de normativa que el Gobierno de Navarra propondrá al Parlamento para dar lugar a la legislación así como el resto de la normativa competencia del Departamento de Hacienda y Política Financiera. También asiste a las distintas unidades en cuestiones de carácter tributario.

Identificar al contribuyente y sus obligaciones

Administra la “bases de datos de personas” que se relacionan con Hacienda, fundamentalmente los contribuyentes en función de las competencias definidas en el Convenio Económico.

Otra de las actividades en este proceso es la llevanza de los censos, es decir el control de la información que relaciona personas, actividades con trascendencia tributaria a las que se dedican, y hechos imponibles conocidos, de donde resultan las presuntas obligaciones que cada contribuyente tiene respecto de las declaraciones y autoliquidaciones a presentar.

Evaluar y controlar bienes inmuebles

Los bienes inmuebles (fincan rústicas y urbanas) siempre han tenido una especial importancia en Hacienda como indicadores de la capacidad contributiva de los contribuyentes.

Mediante este servicio se conoce el catastro (censo de bienes inmuebles) y se realizan las tasaciones necesarias cuando un inmueble interviene en un hecho imponible.

Procesos Transversales

Agrupan las actividades necesarias para dar soporte a los procesos tributarios: la gestión de recursos tecnológicos, sistemas de información, materiales y económicos además de la gestión del conocimiento.

Relaciones con el contribuyente y terceros

Consiste en el “mostrador multicanal” (atención presencial, telefónica y telemática) que define el punto de encuentro entre las necesidades de los contribuyentes y terceros (particulares, empresas, colaboradores, otras administraciones, etc.) y los diferentes servicios de la Hacienda Foral de Navarra.